掃碼下載APP

及時接收最新考試資訊及

備考信息

2018年美國CPA考試已經開始,為幫助廣大學員高效備考,正保會計網校美國CPA老師特別為學員總結了美國CPA考試《財務會計與報告》必考知識點:Income Tax——遞延的流入和流出,以備迎接美國CPA考試,祝您在網校學習愉快!考試順利!

背景知識:

稅前利潤(earnings before income tax):按照US GAAP/IFRS計算出的稅前利潤。

應稅收入(taxable income):遵循美國稅法計算得出的應當繳納所得稅的收入,應稅收入乘以企業適用稅率再扣除所得稅抵免項(income tax credit)即可得到本年應交所得稅。

美國企業所得稅稅率為累進稅率,即應稅收入越高,對應稅率就越高,考試中會直接給出適用稅率。

稅收抵免項(income tax credit)是能夠直接減免應交所得稅的項目,即(taxable income × tax rate)-income tax credit=income tax payable。此概念在FAR考試中一般不做考察。

應交所得稅(income tax payable):按照美國稅法計算出的企業本期應交所得稅金額。

所得稅費用(income tax expense):遵循US GAAP,計算出企業本期營業利潤對應的應發生所得稅金額,無論該所得稅是否在本年繳納。

由于稅法對于應稅收入的確認與GAAP/IFRS對于營業利潤的確認方法和時點存在差異,因此income tax payable和income tax expense也存在著各種差異。

例:

① 企業為高管購買的人壽保險,受益人為企業本身,如高管在保險期內去世,則該理賠金收入在財務上確認為收入,在稅務上則是免稅的,不計入taxable income

② 企業分期付款銷售收入,財務上立刻確認為收入,稅務上則在收到現金時方才確認taxable income

了解稅務收入和財務收入之間的差異,并掌握相關會計核算,是所得稅會計部分的主要學習目標。

具體知識點講解:

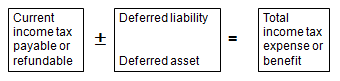

1. Overview

Accounting for income taxes involves both intraperiod and interperiod tax allocation.

所得稅會計包含期內所得稅分攤(intraperiod)與跨期所得稅分攤(interperiod)

1.1 Intraperiod Tax Allocation

所得稅會計中將同一期間的所得稅費用(而不是該期間應付所得稅)分攤于該于期間的損益及其他綜合收益構成項目的程序(IDA+PUFER)。簡單來說,就是計算每一個net income及OCI項目相關的所得稅費用。

1.2 Comprehensive Interperiod Tax Allocation

跨期所得稅分攤的目的是將本期應交所得稅和未來應交所得稅與財務報表上已確認事項匹配起來(matching principle)。實際上,就是指計算并確認遞延所得稅資產與遞延所得稅負債。

>>Permanent Differences 永久性差異

Enter into pretax GAAP financial income calculation, but never enter into taxable income calculation, or vice versa (企業作為受益人的高管人壽保險理賠收入)

永久性差異僅影響當期所得稅,不影響以后年度

>>Temporary Differences 暫時性差異

Enter into pretax GAAP financial income calculation in a period before/after they enter into taxable income calculation(分期付款銷售收入)

Comprehensive Allocation (of income tax expense):The asset and liability method is required by GAAP (ie. record income tax payable or deferred tax asset/liability on the B/S)

考點:Asset and liability method 有時也稱為asset and liability approach或 balance sheet approach

Deferred tax asset:遞延所得稅資產,暫時性差異中能夠減少未來期間的應交所得稅的金額。如:預收房租的影響

Deferred tax liability:遞延所得稅負債,暫時性差異中能夠增加未來期間的應交所得稅的金額。如:分期付款銷售的影響

2. Permanent Differences

◆ No Deferred Taxes

◆ Creates difference in current year only

在某一會計期間,稅前會計利潤與應納稅所得之間由于計算口徑不同而形成的差異。這種差異在本期產生,不能在以后各期轉回,即不會影響未來期間所得稅的計算

Examples:

>>Tax-exempt interest income (municipal, state)

企業購買地方政府債券的利息收入無需繳納聯邦所得稅

>>Life insurance proceeds on officer's key man policy

企業作為受益人的高管人壽保險理賠所得免稅

>> Life insurance premiums when corporation is beneficiary

企業為高管購買人壽保險,若受益人為企業,則購買該種保險的費用不能稅前抵扣

>> Certain penalties, fines, bribes, kickbacks, etc.

罰金,賄賂,回扣等支出不能稅前抵扣

>> Nondeductible portion of meal and entertainment expense

普通商業招待費用僅有50%可以稅前抵扣

>> Dividends-received deduction for corporations

公司(Corporation)投資其他公司收到的股利中,可以有70% (持有被投資方股份少于20%),80% (持有被投資方股份占20%或以上,小于80%)或100%(持有被投資方股份達到80%或以上)免交所得稅

技巧:若在題目中見到 Fortune Global 500,Top 500的字樣,說明該企業是購買了世界五百強企業的股票,占股量一定很小,收到股利免稅比例一定是70%

>> Excess percentage depletion over cost depletion

百分比折耗法下可抵扣折耗金額超過成本折耗法下可抵扣折耗金額的部分

3. Temporary Differences

Transactions That Cause Temporary Differences:

(Differences can be reversed in subsequent period)

① F/S income first, tax return income later

Tax income later = Future tax liability

1. Installment sales

2. Equity method (undistributed dividends)

② Tax return income first, F/S income later

Tax income first = Prepaid tax benefit (asset)

1. Prepaid rent (received) *

2. Prepaid interest (received) *

3. Prepaid royalties (received) *

* — The IRC uses the term "prepaid," GAAP uses the term "unearned"

③ F/S expense first, tax return expense later

Tax deduct later = Future tax benefit (asset)

1. Bad debt expense (allowance vs. direct write off)

2. Estimated liability / warranty expense

3. Start-up expenses

④ Tax return expense first, F/S expense later

Tax deduct first = Future tax liability

1. Depreciation expense

2. Amortization of franchise

3. Prepaid expenses (cash basis for tax)

Passkey:

▲ DTL→Future taxable income > Future financial income

▲ DTA→Future taxable income < Future financial income

4. Uncertain Tax Positions

不確定的稅務狀況:企業在經營過程中為了避稅,經常會采取一系列以試圖避稅為目的的措施,由于申報納稅比企業內部會計處理更加滯后,且采取此類措施的企業會傾向于認為該措施能夠成功減免所得稅,故而這些措施首先會影響企業的日常賬務處理和財務報告,之后再影響納稅申報單。

然而,企業所采取的避稅措施有可能會被稅務局或稅務法院裁定為不合理避稅措施,這種可能性會使企業面臨巨額的稅款補繳甚至罰款,也就是說,如果不能正確的在財務報表上反映企業避稅措施失敗的可能性和相關的金額,就可能導致一些潛在的稅務負債不被列報。

由于某些避稅活動的實際效果是未知且不確定的,這些避稅活動會使企業提交的納稅申報表處于一個不確定的稅務狀況(Uncertain Tax Positions),這種不確定的狀況,可能會給企業帶來稅務方面的負債。

因此,為了避免不確定稅務狀況不被記錄導致財務報表使用者的決策受到影響,US GAAP規定,企業必須在它們的財務報表上記錄不確定稅收狀況導致的或有損失。

Two-Step Approach:

Step 1: Recognition of the Tax Benefit

Step 2: Measurement of the Tax Benefit

Step 1: Recognition of the Tax Benefit

>>Test “More-Likely-Than-Not”→ 50%

>>Test Failed — do not recognize tax benefit

評估該減稅項目被稅務局認可(sustain)的可能性

Step 2: Measurement of the Tax Benefit

>>Recognize the largest amount of tax benefit that has a greater than 50 percent likelihood.

>>If the tax position is based on clear and unambiguous tax law, recognize the full benefit.

估計減稅項目至終能夠抵減稅款的金額

5. Enacted Tax Rate

在計算DTA 和DTL的時候,企業需要預估以后年度的稅率,至終預計出的適用稅率就是Enacted Tax Rate.

6. Balance Sheet Presentation

Under U.S. GAAP, all DTL and DTA must be netted and presented as one amount (a net non-current asset or a net non-current liability), unless the deferred tax liabilities and assets are attributable to different tax-paying components of the entity or to different tax jurisdictions.

相關推薦

Copyright © 2000 - m.electedteal.com All Rights Reserved. 北京正保會計科技有限公司 版權所有

京B2-20200959 京ICP備20012371號-7 出版物經營許可證 ![]() 京公網安備 11010802044457號

京公網安備 11010802044457號

套餐D大額券

¥

去使用 主站蜘蛛池模板: 国产精品久久一区 | 亚洲成人av电影网站 | 黄色电影在线免费观看 | 黄色网页网站 | 麻豆传媒在线视频 | 欧美一级免费大片 | 久久久精品久久 | 国产一级毛片一区二区 | 午夜美女福利 | 成人精品毛片 | 色区综合| 中文字幕自拍偷拍 | 91超碰中文字幕久久精品 | 国产精品爱啪在线线免费观看 | 日韩精品一区二区三区在线 | 午夜视频成人 | 国产精品久久久久久久免费看 | 天天干婷婷 | 久热久 | 亚洲麻豆精品 | 91国产视频在线观看 | 亚洲免费观看 | 宅男天堂网 | 亚洲欧洲成人精品av97 | 夜夜春精品视频高清69式 | 国产精品欧美日韩 | 亚洲色图色 | 日韩伦理电影网 | 三级毛片在线 | 久久高清精品 | 国产精品免费网站 | 日韩视频欧美视频 | 黄色片播放视频 | 亚洲欧美在线播放 | 99r久久| 日韩在线资源 | 国产一二三在线观看 | 66m—66摸成人免费视频 | 精品少妇一区二区三区日产乱码 | 成人午夜网 | 久久se精品一区精品二区 |